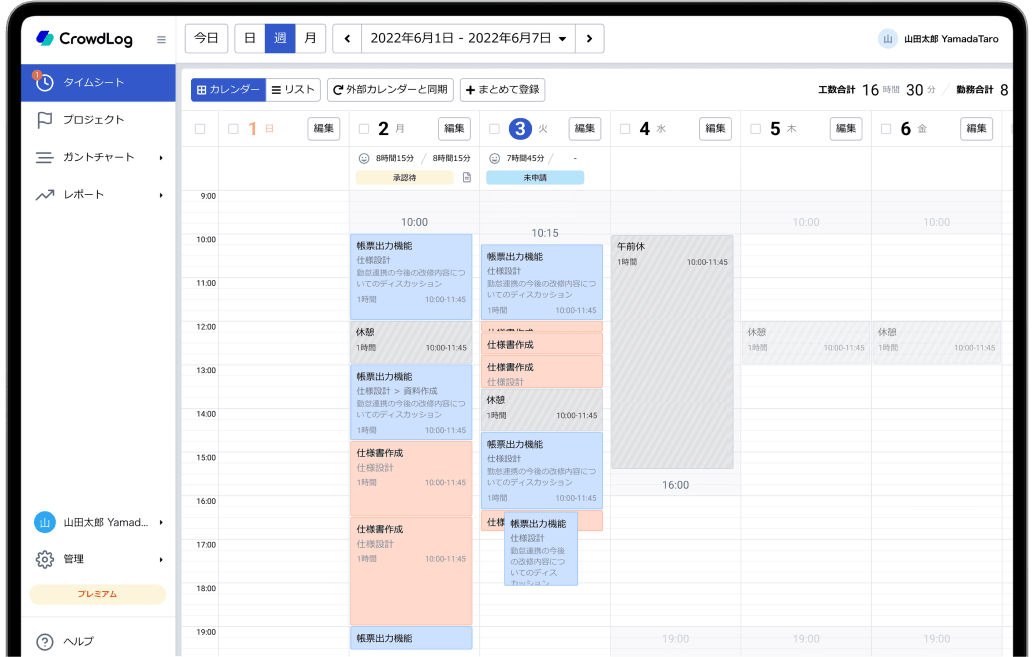

事業を経営するうえで、特に設備投資を行う上で重要なルールが「減価償却」です。減価償却は、決算や財務分析、キャッシュ・フローなどに影響を与えるもののひとつであり、欠かせない知識ですが、経理以外の人にとって分かりにくいルールです。

この記事では経理以外の人が理解できるよう、減価償却の概要や目的、減価償却対象資産と非対象資産、会計処理、計算方法、メリットとデメリットなどを、7つのポイントにまとめて解説します。

目次

1. 減価償却とは

固定資産の中には、時間の経過とともに価値が薄れていく物があります。減価償却は、長期にわたって使用する固定資産について、時間の経過に合わせて費用として計上していきます。つまり、減価償却の対象となる資産については、取得した段階で全額を経費計上するのではなく、資産を使用できる期間で分割しながら計上することになります。

たとえば、年初に300万円の車を買ったとします。購入時点で300万円すべてを経費とするのではなく、「今年は30万円、翌年に30万円、翌々年に30万円…」というように、300万円を10年かけて少しずつ経費にするのが減価償却です。一方、300万円で資産に計上された車の価値は、毎年の減価償却費分だけ減少し、「年末には270万円、翌年末には240万円、翌々年末には210万円…」となります。

会計は、「どれだけのコストをかけてどれくらいの成果を稼げたのか?」を損益計算書で示すのが目的の一つです。この考え方を会計用語で「費用収益対応の原則」といいます。大半の費用はお金を支払った時に計上します。しかし、1年以上使い続ける固定資産を使ったら発生する減価償却費は違います。

前述の自動車であれば、「今後10年使えるから、支払ったタイミングで全額費用にするのは費用と収益が対応しないのでは?」という発想から、使用可能期間の10年にわたって費用計上することが減価償却の考え方です。ですから、減価償却費は、「お金を払ったタイミングと費用にするタイミングが一致しない状態で会計帳簿へ載せる」費用なのです。

◎ポイント1:減価償却は、固定資産の購入費用を使用可能期間にわたって、分割して経費に計上する会計処理です。分割して計上する経費が「減価償却費」です。

2. 減価償却の生い立ち

産業革命の到達点として、リバプールとマンチェスターを結ぶ「世界初の鉄道会社」が開通しました。鉄道会社は、蒸気機関車を走らせるために、土地の購入、レール敷設、駅舎や施設、そして蒸気機関車など、巨額の投資を行わなければなりません。

もしここで、会計の基本である「収入・支出ベース」で儲けを計算してしまうと、本業とは関係なく「投資した期=赤字、投資のない期=黒字」となってしまいます。これではまともに業績を反映させた儲けの把握ができません。「投資する・しないに関係なく、業績を表す儲けを計算できないものか?」鉄道会社の経営者たちは新たな会計処理を考案しました。それが「減価償却」です。

減価償却は19世紀半ばの鉄道会社から使われはじめました。この減価償却の登場から「収入-支出」の儲けの計算が、「収益-費用」というかたちで計算されるようになります。この「収益 − 費用」の結果が「利益」です。減価償却というルールによって、「利益」は資金収支から切り離されて把握されるようになりました。

鉄道会社から始まった減価償却ですが、減価償却費は何円会計帳簿へ載せればいいのでしょうか?「材料を10万円買って使いました」のようなケースでは費用は10万円とわかりますが、減価償却費は「どれだけ使ったのか?(=価値が減ったのか)」が目に見えません。そこで、「固定資産の価値がどれくらい減ったのか?」を見積計算するという方法が会社の決算・税金の申告では採用されています。これを「減価償却計算」といい、後ほど解説する方法で計算された金額を減価償却費として会計帳簿へ載せています。

◎ポイント2:固定資産の価値減少を見積もって計上する減価償却のルール化によって、会計は「収益-費用=利益」を計算することになりました。

3. 減価償却できる資産とできない資産

すべての資産が減価償却の対象となるわけではありません。減価償却できる資産と、減価償却できない資産があります。減価償却できる資産を「減価償却資産」といいます。減価償却ができるのは、以下のいずれにも当てはまる資産です。

・業務で使用している資産

・時間が経つにつれて劣化する資産

「業務に使っていない固定資産」は使用による価値の減少がありません。ですから、稼働休止中の資産は減価償却できません。また、たとえば、土地や借地権は時間が経っても劣化しないですし、書画・骨董品など歴史的な価値があるものなども、劣化して価値が下がる資産とはなりませんので、減価償却はできません。

形のある固定資産を「有形固定資産」といい、形のない固定資産を「無形固定資産」といいます。

3-1. 減価償却できる資産

減価償却できる有形固定資産、無形固定資産には、それぞれ以下のようなものがあります。業務に使用していて、かつ時間の経過とともに資産価値が減少する固定資産は減価償却の対象となります。使用可能期間が1年以上で取得価額が10万円以上の固定資産が対象です。

・減価償却できる有形固定資産:建物・工場、設備、車両、備品・工具など

・減価償却できる無形固定資産:ソフトウエア、特許権、意匠権、商標権など

・生物:家畜、樹木など

3-2. 減価償却できない資産

一方、減価償却できない資産には、以下のようなものがあります。

・価値が減少しない資産(美術品・骨董品、土地・借用権など)

・建設中の資産

・たな卸し資産(在庫)

◎ポイント3:減価償却ができる資産は、「業務で使用している資産」と「時間が経つにつれて劣化する資産」です。

4. 減価償却費の会計処理

減価償却について記帳する場合には「直接法」と「間接法」の2種類の方法があります。直接法は、固定資産から減価償却費を直接減らしていく方法で、間接法は新たに減価償却累計額という勘定科目を設ける方法です。

4-1.直接法

例えば、耐用年数が10年の車を300万円で購入し、定額法で減価償却を行う場合、購入年の償却額は30万円です。この減価償却を、直接法で仕訳すると下記のようになります。

直接法による仕訳の例

減価償却費 300,000円/車両 300,000円

減価償却費によって車両の購入費用が30万円減ったので、費用の残りは270万円(= 300万円 – 30万円)になります。そのため、このときの賃借対照表の「資産」欄にある「固定資産」の項目は、下記のように表示します。

資産の部

【固定資産】有形固定資産 車両 2,700,000円

4-2. 間接法

例えば、先程と同じケースを間接法で仕訳すると下記のようになります。

間接法による仕分けの例

減価償却費 300,000円 / 減価償却累計額 300,000円

間接法では、車両を直接減らさず、減価償却累計額という勘定科目を使って処理します。そのため、賃借対照表の「資産」欄にある「固定資産」の項目には車両の購入金額と減価償却した合計額を並べて表示します。

資産の部

【固定資産】有形固定資産 車両 3,000,000円

減価償却累計額 △300,000円

なお、決算書の表示としては、無形固定資産については直接法によることとしていますが、有形固定資産については直接法または間接法によることとしています。また、直接法、間接法はどちらを選んでも、払う税金の額に違いはありません。

ポイント4:直接法と間接法の主な違いは、間接法は元の固定資産の価額が残るように表示するという点です。

5. 減価償却費の計算方法

「減価償却費の計算」は、「法人税の減価償却費の計算結果」が著しく実態とズレていなければ、税法計算で良いと「会計基準」で認めています。減価償却を計算する際は、「取得原価」「耐用年数」「残存価額」の3点を決める必要があります。

5-1. 取得原価

取得原価とは、減価償却の対象となる固定資産を取得した時点の資産価値です。取得原価は、購入金額だけでなく、購入するための費用である引取運賃、荷役費、購入手数料なども含まれます。

減価償却の特例として、耐用年数が1年未満または取得価額が10万円未満の物は減価償却の対象にはならず、通常の消耗品費として計上することができます。また、10万円以上20万円未満の固定資産についても、一定の要件のもとで、税務上3年間で3分の1ずつ必要経費に算入することができます。

また、中小企業の場合には、30万円未満の固定資産について一度に必要経費にすることができる特例があります。この特例は、令和4年(2022年)3月31日までの期限付きの特例(※ただし延長の場合あり)です。

参照:国税庁「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」

5-2. 耐用年数

耐用年数は、減価償却の対象となる資産が使用に耐えうると予想される年数のことです。

個々の資産の償却期間を個別に判定することは不可能なので、耐用年数は税法で決められた年数を使用することが一般的です。例えば、建物は11~50年、車両は10年前後、工具は2~8年、机は8~15年、椅子は5~15年などです。

5-3. 残存価額

残存価額とは、減価償却の対象となる固定資産の処分価格です。ただし、どの時期に処分されるのか、事前に把握することはできないので、税法上のルールが決められています。

2007年4月1日(日)以降に取得した減価償却資産は、1円を残して償却できるようになっています。100万円の減価償却資産なら、99万9,999円まで減価償却できます。この1円は備忘価額となり、減価償却資産があったことを忘れないようにするためのものです。備忘価額の1円がなくなるのは、減価償却資産が廃棄されたり売却されたりしたときです。

5-4. 減価償却費の計算方法

減価償却の計算には、定額法、定率法、級数法(年数総和法)、生産高比例法の4つの方法があります。

いずれの方法も対象資産の取得価額から残存価額を引いた要償却額に対して、それぞれの方式ごとに異なった割合によって、償却期間に配分されます。減価償却は対象資産の取得月に起算され、月割りでの計算が行なわれます。代表的な、定額法と定率法の計算は以下の通りです。

定額法

定額法は、毎年一定額を減価償却する方法です。(購入価額) × (定額法の償却率)が1年間での減価償却額となります。定率法と比較すると、帳簿がシンプルになり、資産計画が立てやすいことがメリットです。

定率法

定率法は、毎年一定の割合ずつ減価償却をしていく方法です。基本的には「(取得価額-前年までの償却費の合計額)×償却率」が減価償却費となり、償却保証額を下回った場合には、改定取得額×改定償却率が減価償却費となります。

ポイント5:減価償却は、「取得原価」「耐用年数」「残存価額」の3点を決め、定額法や定率法などの方法で計算します。

6. 減価償却のメリットとデメリット

法人税法上、減価償却は任意ですが、会計上は減価償却費を計上すべきですし、減価償却には次のようなメリットがありますので、法人であっても行うのが一般的です。

6-1. メリット

節税効果がある

減価償却によって、資産の取得価額を少しずつ経費に計上すれば、毎年利益が減少します。利益が減少すれば課税所得も減るため、法人税や所得税、住民税などの節税につながります。

資金が手元に残る

減価償却を行うと、購入年の翌年以降は経理上の利益は減りますが、実際に支出が発生するわけではありません。

減価償却期間中、経費は毎年計上されますが、その分の 現金が実際に減っているわけではないので、毎年費用計上した金額分が手元に残っていることになります。ただし、これはあくまで会計上の結果なので、企業内に毎年同額の現金が貯まっていくことを確約するものではありません。

適切な損益が把握できる

減価償却される資産は、長期にわたって活用され、企業の利益に貢献するものです。減価償却を行い、費用を分割して計上することで、「資産を購入したことで、収益にどのような変化が表れたのか」ということを、実態に即して正確に把握することができます。

業績が実態に近づくと、経営状態や毎期の損益を正しく把握できるので、より質の高い事業計画や経営計画を立てやすくなります。

一方、減価償却には、次のようなデメリットがあります。

6-2.デメリット

会計処理や資産管理に手間がかかる

減価償却資産は耐用年数にわたって減価償却しなくてはなりません。保有資産が多くなるほど管理は大変になります。

節税効果がない場合もある

購入したタイミングで全額を経費にできないため、購入年度の節税効果は期待できません。減価償却資産を売却する場合、タイミングによっては税負担が増える可能性があります。

利益の減少要因となる

減価償却によって資産の取得価額を毎年経費に計上すると、利益の減少要因となります。

ポイント6:法人税法では減価償却は任意ですが、「節税効果」や「適切な損益が把握できる」といったメリットから、一般的に法人も減価償却を行います。

7. 固定資産の減損会計

固定資産の減価償却計算は法人税法がルールをほぼ決めていますが、一方で会計は、「資産の価値が下がったら会計帳簿に載せている金額を下げる(=損失計上する)」という会計処理を多く採用しています。

最も有名なのが減損会計で、固定資産の「将来お金を稼ぐ力」が落ちた時に、会計帳簿に載っている固定資産の金額(=帳簿価額)を「将来お金を稼ぐ力の金額」まで下げましょうというルールです。回収可能性を表す価額を回収可能価額と言いますが、資産の正味売却価額と使用価値のいずれか高い方を指します。

減損会計は法人税では一切認められていないため、法人税が想定している固定資産の帳簿価額と、会計が実際に帳簿に載せている帳簿価額にズレが発生します。そして、法人税は会計が減損会計のルールで会計帳簿の金額を下げたかどうかに関係なくこれまでどおりに減価償却費の計算をします。

難しくなるので詳しい内容の説明は省略しますが、法人税と会計の帳簿価額のズレは、時間が経過して法人税が毎年減価償却費の計算を進めていくに従って、徐々に解消していく関係にあります。

ポイント7:固定資産の減損会計とは、収益性の低下により投資額の回収が見込めなくなった場合に、回収の可能性を反映させるように帳簿価額を減額する会計処理です。

まとめ

この記事では、減価償却の概要や目的、減価償却対象資産と非対象資産、会計処理、計算方法、メリットとデメリットなどを、7つのポイントにまとめて解説しました。

減価償却資産を適切に計上することで、減価償却という考え方を適用できるようになり、「節税」や「適切な損益が把握」のみならず、事業としては長期的な投資の意思決定ができるようになります。この記事を参考に、減価償却の会計処理に慣れていきましょう。